Leilão de venda da Cedae mobiliza operadores e grupos financeiros

FONTE: Valor Econômico

Em reta final, plano de venda da empresa de saneamento do Estado do Rio é alvo de liminar, mas o BNDES não prevê adiamento

O leilão da Companhia Estadual de Águas e Esgotos do Rio de Janeiro (Cedae) chegou à sua reta final. De um lado, o governo corre para bloquear as já esperadas tentativas de barrar a licitação. De outro, grupos privados vivem uma semana decisiva na formulação de suas propostas comerciais, que terão que ser entregues até a próxima terça (27).

O governo fluminense e o Banco Nacional de Desenvolvimento Econômico e Social (BNDES) não trabalham com a possibilidade de adiamento do leilão, marcado para o dia 30 de abril, na B3, em São Paulo.

Liminar concedida na semana passada pelo desembargador Adolpho Andrade Mello, do Tribunal de Justiça do Estado do Rio de Janeiro (TJRJ), determinou que o prazo das concessões de distribuição de água e coleta e tratamento de esgoto seja reduzido de 35 anos para 25 anos – o que, na prática, inviabiliza o edital. A Procuradoria-Geral do Estado (PGE) entrou na sexta-feira passada com recurso contra a decisão.

“Não trabalhamos com adiamento”, disse Fábio Abrahão, diretor de Infraestrutura, Concessões e Parcerias Público-Privadas do BNDES. O executivo explica que, há pouco mais de dois meses, foi montado um “war room” (sala de guerra) com profissionais do governo estadual e do BNDES para acompanhar e lidar com possíveis questionamentos jurídicos do processo de licitação das concessões. O time multidisciplinar é liderado pela PGE.

“Estamos bastante confiantes de que, apresentando todas as informações de maneira estruturada e completa, é possível reverter essa liminar”, disse Abrahão, sem querer precisar quando a decisão pode ser derrubada.

Na visão do advogado Rodrigo Bertoccelli, sócio do escritório Felsberg Advogados, a decisão liminar põe em risco a licitação. “O prazo da concessão está atrelado à amortização dos investimentos. Se o prazo não for suficiente para ressarcir todo o investimento necessário, isso pode inviabilizar a própria concessão”, diz.

Em nota, a Secretaria da Casa Civil fluminense destacou que “o estado não trabalha, no momento, com a hipótese de que não ocorra o leilão nem de que haja blocos sem propostas”. Fonte que acompanha o processo acredita que a liminar seja derrubada até o fim desta semana.

Abrahão considera que – pelo tamanho da licitação – era de se esperar que houvesse alguma resistência. “Essa aqui é a maior desestatização desde as teles [em termos de capital mobilizado: investimento e outorga]”, compara. “Tudo tem a ver com a capacidade de resposta. E a gente está conseguindo ter uma capacidade de resposta muito boa. O Estado do Rio está sendo bastante colaborativo e ativo. Acho que esse vai ser um teste bom.”

Mesmo com as ameaças de interrupção do processo, as empresas seguem trabalhando com o calendário atual. No setor privado o clima é de euforia e mobilização, segundo fontes do mercado – que, em sua maioria, falaram sob condição de anonimato.

Os grandes operadores de saneamento que já atuam no Brasil – BRK Ambiental, Aegea Saneamento, Iguá Saneamento, Grupo Águas do Brasil e GS Inima – são apontados como os principais candidatos. A tendência é que as companhias participem dentro de consórcios com fundos de investimento, construtoras ou mesmo outros operadores – uma forma de unir competências e diluir os altos riscos da empreitada.

Grupos financeiros, como o Pátria e a Vinci Partners, devem participar da disputa nesse modelo. Também são esperados operadores de outros segmentos, como a Equatorial Energia. A Sabesp é vista como uma possível integrante de algum consórcio, mas dificilmente terá protagonismo.

Uma presença menos esperada, mas não descartada, é a de grupos chineses, que chegaram a fazer visitas técnicas. Porém, pelo tamanho e complexidade do projeto, o leilão não é visto como uma porta de entrada atrativa para grupos que não atuam no mercado brasileiro de saneamento.

“É uma concessão grande, com dificuldades operacionais e cenário político conturbado. Pode até aparecer alguma novata, mas será uma surpresa”, avalia José Augusto de Castro, do TozziniFreire. “É um leilão para experimentados”, resume Bruno Duarte, do Trench Rossi Watanabe.

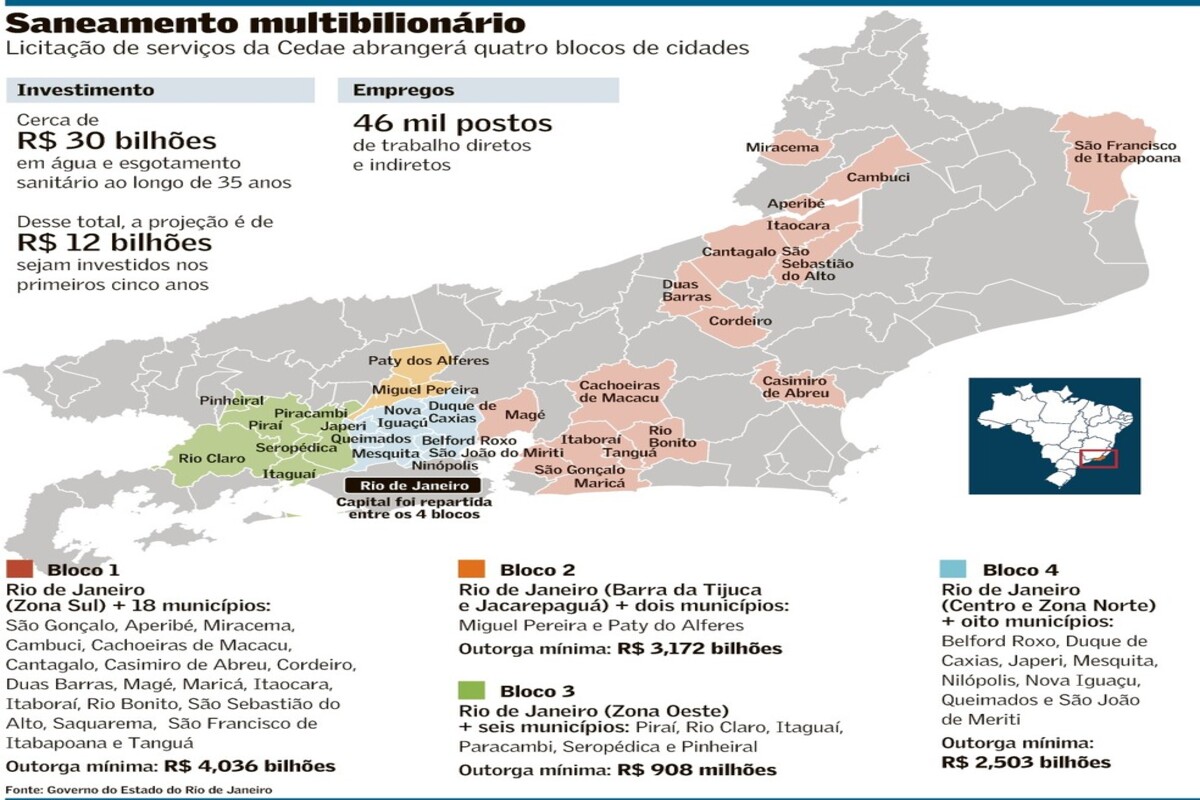

Ao todo, serão ofertados quatro blocos. Os contratos, somados, deverão gerar investimentos de R$ 30 bilhões para a universalização dos serviços de água e esgoto em 35 municípios do Estado. Vencerão os grupos que oferecerem os maiores pagamentos de outorga. O valor mínimo varia para cada lote, mas o volume total é de R$ 10,6 bilhões – diante do ponto de partida já elevado, também não há previsão de ágios tão altos.

A chance de um mesmo consórcio levar três ou quatro contratos é vista como nula – os mais ousados deverão buscar até dois blocos. Existe também a perspectiva de diferentes composições para cada bloco, por exemplo, um mesmo grupo entrar sozinho em um lote e com parceiros em outros.

Entre os quatro lotes ofertados, o Bloco 1 (formado pela Zona Sul da capital e outras 18 cidades) e o Bloco 2 (que inclui Barra da Tijuca e Jacarepaguá) são destaques, avalia o advogado Carlos Roberto Siqueira Castro. Outra fonte que acompanha o leilão também destaca o forte interesse pelo Bloco 1 e explica um motivo: o perfil dos moradores, de mais alta renda.

Sob essa mesma lógica, o Bloco 4 (que engloba Centro e Zona Norte da capital, além de oito cidades) é visto como o menos atrativo, pelo perfil de mais baixa renda dos moradores e pela presença maior de áreas controladas por organizações criminosas. Ainda assim, há interessados no lote.

O Bloco 3 (que inclui a Zona Oeste da capital e outras seis cidades) também é visto como desafiador devido a uma peculiaridade: já existe uma concessão em curso na região Oeste do Rio. A operação, que é apenas de esgoto, é controlada por uma joint venture entre BRK e Águas do Brasil.

O novo contrato, portanto, vai englobar apenas o tratamento de água nesses bairros, juntamente com os serviços de água e esgoto nos demais municípios que compõem o lote. A situação cria um desafio adicional para o operador, que terá que conviver com a concessão existente. Por outro lado, para a BRK e a Águas do Brasil, abre-se uma vantagem natural.

Procurados, Pátria, BRK e Equatorial preferiram não comentar. Águas do Brasil, GS Inima e Vinci Partners não responderam. A Aegea disse que está estudando: “Será o maior leilão do setor. Estamos avaliando os blocos, mas dentro da nossa disciplina de capital”, afirmou Rogério Tavares, diretor da empresa.